國際器件市場變幻莫測,射頻PA國家隊如何浪潮奔涌?

如今國際形勢變幻莫測,為確保供應鏈穩定,國內的主流國產機大廠正陸續將關鍵元器件的供應鏈轉單至國內,通過培養本土供應商來應對危機,尤其是射頻PA市場。

但相比國際大廠而言,國內由于布局進度較為滯后,加之市占率不占優,綜合競爭力上與大廠仍存差距。

射頻前端市場局勢

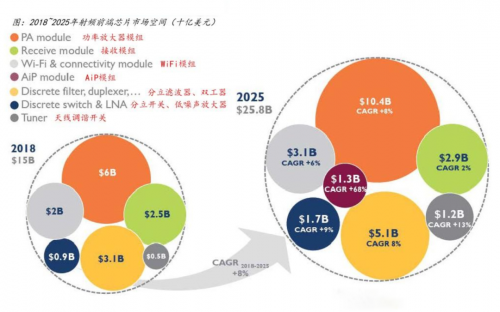

據Yole Development數據, 2018年全球移動終端射頻前端市場規模為150億美元,其中PA市場規模最大達60億美元。預計2025年全球移動終端射頻前端市場規模有望達到258億美元, 7年CAGR達到8%。

(圖片來源于:Yole)

其中增速最快的為PA,復合增長率達8%。

4G普及高峰過后,射頻器件廠商成長性衰退, 2014年以來,射頻器件廠商收購兼并持續進行。2014年TriQuint與RFMD合并成為Qorvo,2016年高通與TDK共同出資建立RF360, Avago收購Broadcom, 傳統半導體芯片大廠持續整合,通過收購或者共同投資將各自優勢產品結合,尋求產業鏈更有力地位,爭取做到多品類器件供應。

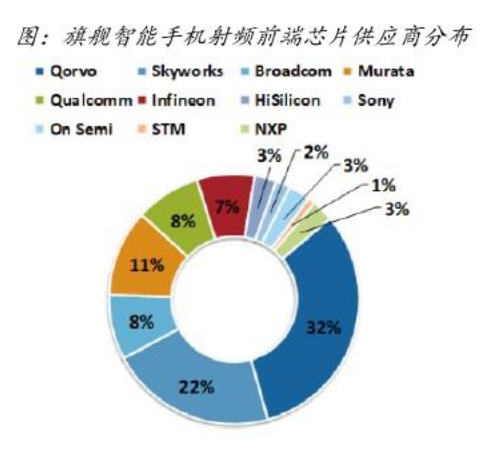

(圖片來源于:Yole)

總體而言,海外寡頭占據絕對份額 。全球射頻前端芯片市場主要被Murata、 Skyworks、 Broadcom、 Qorvo、 Qualcomm等國外領先企業長期占據。根據Yole Development數據, 2018年, 前五大射頻器件提供商占據了射頻前端市場份額的八成, 其中包括Murata 26%, Skyworks 21%, Broadcom 14%, Qorvo 13%,Qualcomm 7%。

國際領先企業起步較早, 底蘊深厚, 在技術、 專利、 工藝等方面具有較強的領先性, 同時通過一系列產業整合擁有完善齊全的產品線, 并在高端產品的研發實力雄厚。另一方面,大部分企業以IDM模式經營, 擁有設計、 制造和封測的全產業鏈能力, 綜合實力強勁。

(圖片來源于:Yole)

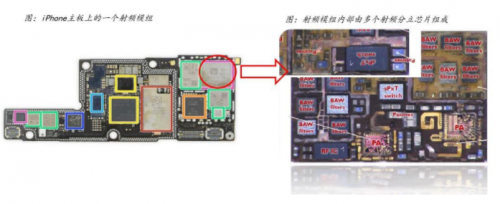

從旗艦機型拆解看, Tuner用量最多 。參考iPhone Xs、 三星S20、 華為P30、 小米8、 OPPO Find X等各品牌旗艦手機拆解信息, 除Murata、 Skyworks、 Broadcom、 Qorvo、Qualcomm五大廠商之外, 主流供應商還有英飛凌、華為海思、 索尼、 安森美、 STM、 NXP等。

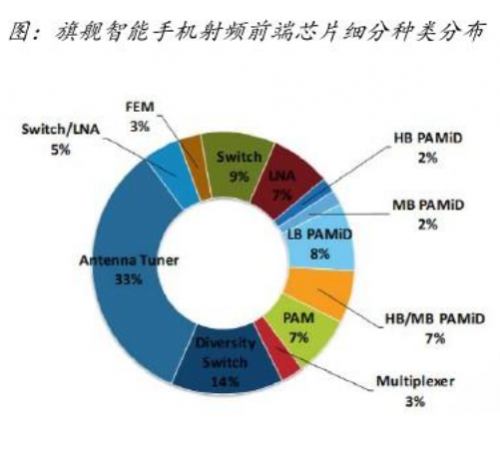

(圖片來源于:Yole)

而在射頻產品細分品類中, 天線調諧開關(Antenna Tuner) 數量占比最多, 達到33%, 其他為發射模組(包含HB PAMiD、 MB PAMiD、 HB/MB PAMiD、 PAM) 、 接收模組(包含FEM、 開關低噪放模組) 、 射頻開關和LNA。

(圖片來源于:Yole)

國內廠商起步晚,從分立式起步 。相比之下, 國內射頻芯片公司由于起步較晚, 基礎薄弱, 并且主要集中在無晶圓設計領域。并且長期以來歐美廠商在集成封裝上走在前列,在 4G 時期,歐美企業就主要在出售集成濾波器、雙工器的 PAMiD、DiFEM 等高集成產品。也正是因此,國內廠商雖然在 4G 射頻前端占有近 20%市場,但銷售額僅占 10%。

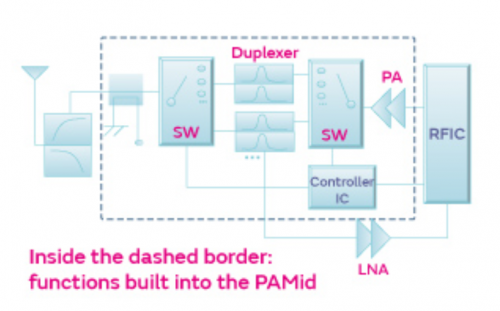

5G增量下PAMiD成突圍關鍵點

5G 智能手機興起帶動智能手機單機所需射頻濾波器數量上升,射頻前端器件的需求量也要相應提高,頻段增加和載波聚合技術的應用使得傳統的多模多頻模組已經無法滿足要求,射頻模組 PAMID 逐漸成為主流,天線數量的增加同時帶來對濾波器的需求增加。

但是在集成的過程中,PAMID 的復雜度要比 FEMID 高很多。所以在復雜射頻發射模組的領域,5G 射頻前端最高難度,也是最高價值的金字塔尖領域。

此外,5G 網絡將采用相控陣列天線聚焦和操縱多個波束,這就對能夠在多個波束之間劃分傳輸任務的能力有了極高的要求。

隨著高集成的射頻前端,包括濾波器、PA、開關集成的 PAMiD?和 DiFEM 高集成產品,在中高端領域的應用越來越廣泛,歐美企業已占據了領先的優勢。

就國內終端品牌對國內供應鏈的扶持而言,目前低端市場還有較多玩家在內,而在中高端領域,高集成的 PAMiD 將具備更多的議價籌碼。

對于未來 PA 市場的核心競爭力,不少廠商期望國內的濾波器、PA 企業應該走高度協同合作的路線,加速在 PAMiD 產品在高端領域的突圍。

對于國內廠商而言,不論是研發實力,還是供應鏈的整合能力,都較為羸弱。現如今 4G 的 PAMiD 還在突圍中,而 5G 也面臨同樣的問題。

回顧當前國內 PA 廠商在 5G 領域的進展,當前市場已推出的 5G PAMiD 使用的是陶瓷濾波器或 LTCC 濾波器。 但隨著 5G 頻段的增加,高階性能的需求升級,高性能濾波器作支撐的 5G PAMiD 產品依然匱乏。

(圖片來源于:Yole)

“國家隊”鼎定PA大旗

“國際”政治干預國際貿易、射頻器件巨頭Skyworks工廠停工事件,這些事件無疑會對國內手機大廠“情緒”造成影響。特別是當下充分感受到“斷鏈危機”的國產手機企業,“去A化”之心正愈發堅定。

隨著當前“斷鏈危機”的頻發,本土手機大廠必然也會陸續加大力度扶持本土 PA 芯片供應鏈,對國內從事 PA 芯片產業鏈的玩家來說,這無疑是順勢導入手機大廠供應鏈的絕佳機遇。

在4G手機PA市場,本土企業已經具備了一定的與國際大廠抗衡的實力與基礎。但5G PA之戰已悄然打響,國外如Skyworks和Qorvo在去年就已經實現了量產交貨,而國內公司到今年才開始有樣品出現,整體進度上仍頗為滯后。但總體來看,國內PA廠商目前還是以替代為主,大多跟隨國際大廠做兼容設計。當前5G市場火熱,但是第一波量產的仍是Skyworks、Qorvo、高通的方案,近幾年內還將是以國際大廠為主。

隨著中低端PA產品在大品牌客戶中的導入和量產,以及國內品牌手機大廠對國產芯片的認可,國內手機射頻前端芯片在整個供應鏈中的比重也會越來越高,國內芯片原廠的發展也會越來越好。不過,這一切還要以本土企業有能力發揮主場優勢、彌補自身不足為前提。而值得慶幸的是,在PA領域,國際大廠在專利上形成的技術壁壘并不高,大多數PA相關的基礎專利已經過期,對國內PA廠商來說總體上算是掃清了一些障礙。

但相比國際大廠而言,5G PA領域本土玩家仍存諸多不足,從主要方面看,目前國際大廠對于國內PA廠商的優勢主要在于一些集成化程度較高的芯片模組,如5G PAMiD,這其中集成有高性能的濾波器,國際大廠經過多年的技術積累,以及一些公司并購,能夠設計出高性能的濾波器產品,因而在一些高集成度的射頻前端模組中,本土公司的劣勢比較明顯。國內PA廠商幾乎都需要通過采購濾波器來生產相應的射頻前端模組,然而國內濾波器廠家的產品還主要集中在中低端產品領域,如果要采購國外大廠的高性能濾波器產品,生產出的射頻前端模組成本過高,沒有任何價格優勢。所以,要想突破國際大廠在高性能產品上的技術壁壘,需要國內射頻前端公司整體技術實力的提升和整合。此外,隨著通信技術的高頻化發展趨勢,PA需要支持更高的頻段,這也需要我們PA廠商在高頻方向不斷創新,實現技術突破。

當前環境對于國內廠商可以說機遇和挑戰并存,尤其是5G PA領域,本土PA“國家隊”若能借助大品牌手機客戶之力,通過產品迭代不斷提升5G PA的性能,逐漸達到中高端手機的性能和應用要求,那么PA市場終會實現真正意義上的“國產替代”。

登錄

登錄

注冊

注冊